为打造“第二增长曲线”,“化工茅”万华化学持续向新能源电池材料领域发力,投资已超百亿元,初步形成以万华电池、万华电池产业为运营主体的锂电新材料产业版图,拥有眉山、烟台两大基地。

为弥补上游资源缺陷,实施一体化经营战略,万华化学2023年拟发起一起规模达60亿元的收购。但仅过了4个多月,该交易规模便大幅缩水至4.16亿元。其中原因何在?这对万华化学又意味着什么?

2024年2月,万华化学(600309)以约4.16亿元对价,收购了铜陵化学工业集团有限公司(简称“铜化集团”)持有的两家上市公司股权,包括以约3亿元对价收购安纳达(002136,市值约20亿元)15.2%股份、约1.16亿元对价收购六国化工(600470,市值约23亿元)5%股份。

短短4个月,万华化学的收购方案就发生了“翻天覆地”的变化,打造业务“第二增长曲线”的战略受挫。背后原因何在?

作为一家烟台市属国有企业,万华化学经过数十年的发展,已从一家小皮革厂成长为世界级化工巨头,一度被市场称为“化工茅”或“化工界的华为”。

万华化学的龙头产品聚氨酯材料(MDI)成功打破了全球少数几家化工巨头长达60年的技术封锁,使中国成为继美、德、英、日之后,第五个拥有MDI制造自主知识产权的国家。

2022年,全球MDI总产能约990万吨,万华化学产能达到305万吨,占比达31%,居全球之首。

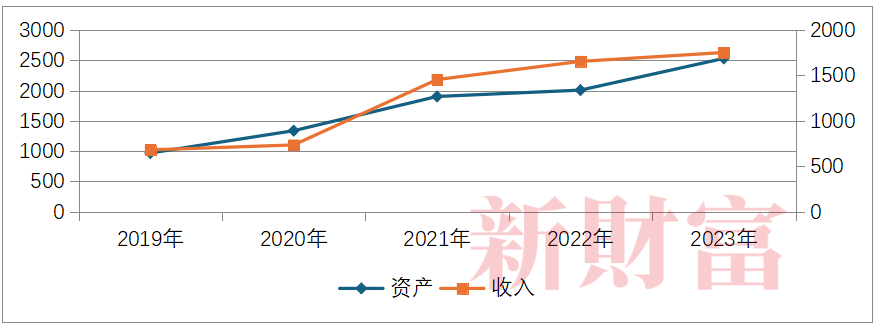

从经营业绩来看,2019年至2023年底,万华化学的资产和收入规模均增长了约2.6倍,利润增长了约1.6倍,净资产收益率保持在20%以上。

尤其是在2021年,因市场上行和新项目投产等原因,万华化学实现利润291.51亿元,净资产收益率高达42.53%,录得史上最好业绩。

截至2023年底,万华化学总资产约2532.64亿元,预计全年实现营业收入1753.6亿元、利润约200亿元(图1、2)。

图2:2019-2023年万华化学利润及净资产收益率变化(单位:亿元、%)

化工材料主业加快速度进行发展的同时,万华化学开始着力打造“第二增长曲线”,意图以磷化工为基础,向磷酸铁锂正极材料等新能源电池材料领域进军。

万华化学在走向综合性化工巨头的道路上一路狂奔。从2020年到收购六国化工、安纳达之前,其以约136亿元投资,初步构建了以万华化学集团电池科技有限公司(简称“万华电池”)和万华化学(烟台)电池产业有限公司(简称“万华电池产业”)为投资运营主体的锂电新材料产业版图。

这个版图覆盖了上游锂资源(盐湖)、三元正极材料、磷酸铁锂正极材料、负极材料、电解液溶剂、回收冶金等产业环节,集产学研于一体,并拥有了眉山、烟台两大生产基地(表1、图3)。

尽管在电池材料领域频频发力,但万华化学的主要投资方向集中在中下游领域,缺乏上游资源等将影响其长远竞争力。

磷酸铁锂的主要原材料是锂、磷、铁、碳等。就行业中等水准而言,生产1吨磷酸铁锂,需要消耗0.25吨碳酸锂、2.26吨磷、0.35吨铁,0.038吨炭黑,也就是说,锂的成本约占50%,磷成本约占10%、铁成本约占4.5%。

以磷为例,我国磷矿石储量占全球的5%,产量占比高达40%。但自2016年开始,我国磷矿石产量开始下滑,2016年约为1.4亿吨,2023年1-11月仅为0.94亿吨。

可以预见的是,随着新能源电池应用限制范围越来越广,我国未来磷矿石的开采政策将日益趋严。

就资源配套来看,磷化工企业和钛白粉企业在生产磷酸铁(磷酸铁锂的关键上游材料)方面,拥有较好的基础。磷化工企业具备原料成本优势,钛白粉企业可将副产品硫酸亚铁直接用于磷酸铁制备,也具有一定的成本优势。

据测算,磷化工企业一体化生产磷酸铁的完全成本可低至约6700元/吨。但原材料全部外购时,磷酸铁完全成本则高达约9900元/吨,二者相差约3200元/吨。

就区域而言,新能源电池企业为减少生产所带来的成本和接近下游客户,力求选择更靠近矿石源头的四川、云南、湖北等地区,以求获得地理优势和成本优势。比如湖北宜昌,累计查明磷矿储量43.85亿吨,保有储量40.55亿吨,成为众多企业第一先考虑的建厂地。

我国锂资源企业主要有赣锋锂业、天齐锂业等,磷资源企业主要有云天化集团、兴发集团等,钛白粉企业主要有龙佰集团、中核钛白等。其中的磷化工企业、钛白粉企业纷纷进入下游磷酸铁领域,实现一体化经营(表2)。

对“缺锂缺磷缺铁”的万华化学而言,为适应竞争、弥补自身的不足、更好地打造“第二增长曲线”,也就必须考虑怎么向上游扩张,如何一体化经营。

2023年10月,万华化学联合中化工程、铜化集团在湖北襄阳市南漳县联合投资建设中化学新能源产业园,项目总投资350亿元。

铜化集团成立于1991年,原隶属铜陵市国资委管理。2019年,安徽省政府对铜化集团进行混合所有制改革,引入了安徽楚江投资集团及楚江新材(002171,市值约92亿元)实际控制人姜纯。

混改后,姜纯通过楚江恒创、中安新材料基金,合计持有铜化集团55.41%股权,铜陵市国资委持有37.26%股权、安徽省国资委持有7.33%股权。

但由于姜纯仅持有楚江恒创40%股权,中安新材料基金的GP为贾光庆等8名自然人设立的创谷鼎材,且LP中有安徽国资,铜化集团股权结构总体较为分散,形成无控制股权的人的局面。

比如来自于安徽省投的钱进,担任铜化集团董事长,似乎很少参加公司活动;来自劲松投资(楚江恒创的股东)的徐均生,担任铜化集团总经理和法定代表人,参加公司活动更为频繁。来自安徽省投的吴亚,担任安纳达的董事长;安徽楚江投资集团副总裁王刚,担任六国化工和安纳达的董事等。

六国化工和安纳达的总经理、副总经理等经营管理层,主要由各公司资历较深的专业技术人员担任。

姜纯很少出现在铜化集团,最近一次出现,主要是代表铜化集团出席宜昌新能源新材料一体化项目的开工仪式。该项目总投资105亿元,首期由六国化工投资约12亿元建设年产28万吨电池级磷酸项目。六国化工为此启动了募资规模8亿元的定增,后因万华化学的重组而终止。

在这样的治理机制下,铜化集团发展至今,大体形成了两个业务板块:一是以六国化工、安纳达、新桥矿业、铜化有机化工、化工设计院为主体的化工业务板块;二是以弘宇地产等为主体的非化工业务板块。

2023年10月8日,万华化学董事长廖增太到新桥矿业参观考察。铜化集团总经理、常务副总以及六国化工、安纳达、新桥矿业主要高管陪同考察。

新桥矿业是铜化集团的全资子公司,拥有一座以硫为主,伴生铜、金、银、铁、铅、锌等多种金属元素的坑、露联合开采大型矿山,是全国两大硫资源生产基地之一。

新桥矿业已查明资源储量1.7亿吨,其中,硫铁矿石量8700万吨,铁矿石量2600万吨,铜金属量50万吨,金金属量123吨,且具备200万吨/年采矿生产能力、190万吨/年选矿解决能力,可年产硫精矿150万吨、铁精矿15万吨。

2023年,新桥矿业生产硫精矿93.1万吨、铁精矿19.9万吨,实现出售的收益12.77亿元、利润5.05亿元。2024年,新桥矿业预计生产硫精矿93.4万吨、铁精矿16万吨、高硫铁精矿7万吨。

作为铜化集团控制的上市公司,六国化工主要生产复合肥、磷肥等农用化肥和电池级磷酸,产能分别为274万吨/年、28万吨/年;安纳达是钛白粉生产企业,在行业排名前十,拥有8万吨/年硫酸法钛白粉、15万吨/年磷酸铁的生产能力。

或许铜化集团这些核心公司的硫、磷、铁资源及业务情况,使得万华化学下决心出手。

一是经营业绩下滑。在铜化集团召开的2023年第四季度工作部署会上,其总经理徐均生坦言,集团经济效益下滑。

以六国化工、安纳达两家核心企业为例,截至2023年9月底,六国化工资产64.83亿元,负债45.58亿元,资产负债率70.3%,处于高位。2023年1-9月,其实现营业收入52.63亿元,全年预计实现归母净利润2000万元到2800万元,同比下降85.35%到89.54%。

同期,安纳达资产20.35亿元,负债5.7亿元,资产负债率约28%,尚属稳健。但2023年1-9月,其实现营业收入16.37亿元,预计全年归母净利润5498.31万元到8046.3万元,同比下降79.5%到70%。

二是支撑大规模投资建设的能力较弱,影响后续发展。铜化集团与万华化学合作的中化学新能源产业园,总投资350亿元;其自身建设的宜昌新能源新材料一体化项目,总投资105亿元。仅这两个大型项目,或已超出铜化集团的投资能力。

截至2023年9月底,铜化集团资产201.54亿元,负债132.94亿元,资产负债率约为66%。2023年1-9月,铜化集团实现营业收入142.1亿元,实现归母净利润仅2.59亿元。这样的财务情况和经营情况,或难以支撑其完成上述大型项目投资。

从投资建设宜昌新能源新材料一体化项目的六国化工来看,其资产负债率达70.3%,2021—2022年的经营活动现金净流量分别是4.76亿元、4.26亿元。2023年业绩大幅度地下跌的情况下,六国化工现金流情况或许更不乐观,无疑将对其投资能力形成制约。

三是安徽省的支持力度或许有限。我国磷矿、钛矿资源主要分布在云南、广西、四川等地,安徽省这些资源分布较少,这将影响铜化集团在安徽省的项目投资规模。加之铜化集团已是一家混合所有制企业,来自政府的直接支持也会较此前有所变化。

2023年11月8日,万华化学宣布,以不超过60亿元的价格,重组铜化集团,向上游进军,实施一体化经营。

万华化学刚开始提出的重组方案很复杂,其中的一些细节安排凸显了铜化集团各股东的利益。

一是万华化学及其关联方收购铜化集团现有股东的部分股权。铜化集团全部股权估值上限是60亿元。

二是收购后,铜化集团分立为化工业务公司和非化工业务公司等,分别承接铜化集团现有的化工和非化工板块业务。

另一个归属具有不确定性的公司,是铜化国贸。铜化国贸主要是做商贸物流业务,是铜化集团业务的重要组成部分。万华化学是接收该公司,再与自身商贸物流业务整合,还是将其剔除在接收范围之外,尚难确定。

三是铜化集团分立后,万华化学及其关联方将以增资、收购等方式,获得化工业务公司51%股权、非化工业务公司34%股权。化工业务公司剩余49%股权,将由铜陵国资公司、安徽省投及其关联方持有15%,创谷新材和鹤源投资及其关联方持有34%。

结合双方达成的其他合作安排,笔者估计,万华化学首先将收购安徽省投所持全部7.33%股权,对价约4.4亿元;收购铜陵国资公司约12.81%股权,对价约7.69亿元,合计约12.1亿元。

至于分立后万华化学还需要投入多少资金达到双方协商确认的持股比例,需要结合两项业务的估值方能知晓。

出乎意料的是,经过后续的审计、评估等工作,万华化学的收购方案发生了重大变化。

万华化学最终仅以约4.16亿元对价,收购了安纳达15.2%股份和六国化工5%股份。收购完成后,铜化集团还持有安纳达约14.8%股份和六国化工约20.49%股份。在安纳达公司,铜化集团与万华化学还结成一致行动人关系。

发生这样的变化,原因何在,外界并不清楚,是否万华化学在审计等尽职调查中,发现铜化集团的非上市业务有几率存在风险,比如担保、资产减值、潜亏较大等,也未可知。

总体而言,万华化学将对铜化集团的整体重组方案,变更为对六国化工、安纳达、新桥矿业等铜化集团核心资产的直接收购。由于安纳达拥有万华化学较为看重的铁资源,万华化学对其实施控股收购。

近期收购标的股价表现不佳,也降低了万华化学直接收购六国化工、安纳达的成本。

收购两家上市公司的对价,整体重组时,是以2023年10月31日前30个交易日的每日加权平均价格算术平均值为确定基础;直接收购时,是以协议签署日(2024年2月26日)的前一交易日证券交易市场收盘价为确定基础。

以安纳达为例,其2024年2月23日收盘价为9.15元/股,而2023年10月的股价则在10.5元/股左右波动。

对于万华化学的方案变更,铜化集团股东也基本接受。这是因为,通过出售资产,铜化集团能回收资金,满足相关资金支出需要。但如果将核心资产全部出售,铜化集团可能面临生存问题。

因此,最终的结果是,铜化集团让渡核心资产的部分股权,并在新桥矿业等矿业公司的出售价格上,继续与万华化学博弈。

本文所提及的任何资讯和信息,仅为作者本人观点表达或对于具体事件的陈述,不构成推荐及投资建议,不代表本社立场。投资者应自行承担据此来投资所产生的风险及后果。

《新财富》杂志于2001年3月创刊,专注长期资金市场深耕细作,“新财富最佳分析师”“新财富金牌董秘”“新财富500富人”“新财富最佳投顾”“新财富最佳投行”等权威专业评选和《德隆系》《明天帝国》《收割者》等经典研究案例影响深远。

新财富杂志社旗下主要新媒体平台包括:新财富杂志微博、新财富杂志公众号、新财富杂志视频号。

地址:深圳福田区华富街道莲花一村社区皇岗路5001号深业上城T1栋59楼

。